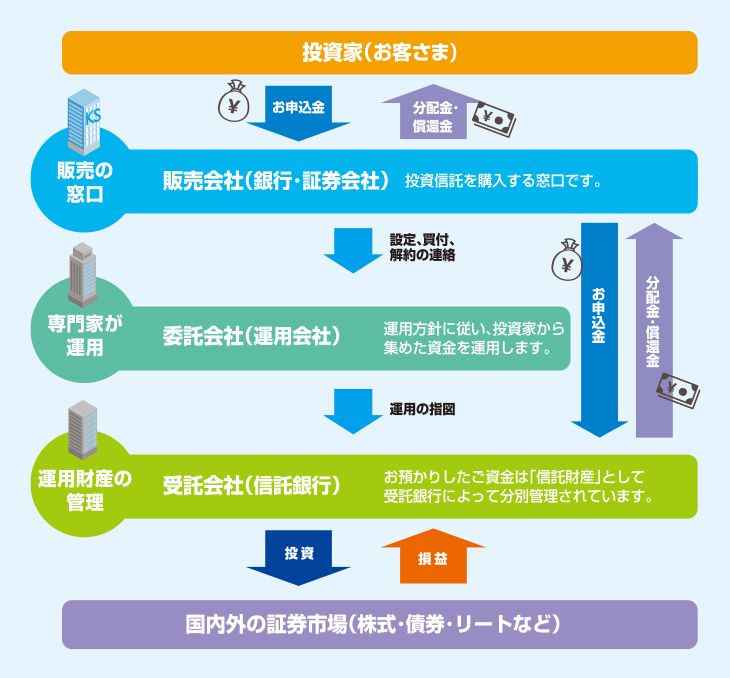

投資信託のしくみ

投資信託に関するご留意点(必ずご確認ください)

(ご購入前に必ずご留意点をご確認のうえ、お客さまご自身の判断でお申し込みください。)

- 投資信託とは

- 投資信託のリスク

・費用について - 特定口座とは

投資信託とは

- 少額から始められます

- 複数の投資対象に

分散投資します - 専門家が投資対象を

選んで運用します

たくさんの方から集めた資金を一つにまとめて、ファンドマネージャーという資産運用の専門家が、株式、債券、リート(不動産投資信託)などの有価証券等に分散して投資を行い、その運用の成果をお客さまに分配する金融商品です。

ここがポイント

- 少額の資金で始められます。 投資信託の最大の特徴は、誰でも少額で始められる「投資」ということです。お客さまのご資金を集め、1つにまとめて運用を行いますので、一人一人のご資金は少なくても効率のよい運用ができます。

- 投資の専門家に運用を任せられます。 投資信託は、お客さまの代わりに投資の専門家である委託会社(運用会社)が運用しますので、豊富な経験やノウハウが活かせます。

- 分散投資によりリスクが低減します。 投資信託は、たくさんの方から集めた資金を一つにまとめて運用するため、いろいろな国や会社の株式や債券などに分散投資をすることができ、リスクを抑えることができます。

- いろいろな国や資産に投資できます。 お客さまが、世界中の株式や債券などに直接投資をすることは容易ではありません。投資信託なら、さまざまな種類のファンドの中からお選びいただくことにより、ご自身の投資したい国や資産に投資をすることができます。

- 基準価額とは…

-

ファンドの資産総額から負債総額を控除した額(純資産総額)をその時の受益権総口数で除した1口あたりの純資産価額をいいます。(ただし、便宜上1万口あたりに換算した価額で表示しているものもあります。)基準価額は、組み入れる有価証券や為替等の値動きなどにより日々変動します。

「分散投資」とは

リスクを減らす方法のひとつに

「分散投資」があります。

分散投資とは、「複数の異なる資産に投資をする」という意味ですが、ただ分散すればよいということではありません。異なる値動きをするものを組み合わせることで、全体としてのリスクを抑えた効果的な分散投資が可能となるのです。

国内外の分散投資の例

投資信託のリスク・費用について

投資信託のリスク

投資信託が有する主なリスクは以下のものがあります。

商品によりリスクは異なりますので、投資信託説明書(交付目論見書)および一体としてお渡しする「目論見書補完書面」を必ずご覧ください。

- 株価変動リスク

- 有価証券の価格が変動し、保有する資産に影響を及ぼすリスクをいいます。

株価は、政治・経済情勢、発行企業の業績、市場の需給等を反映し変動します。

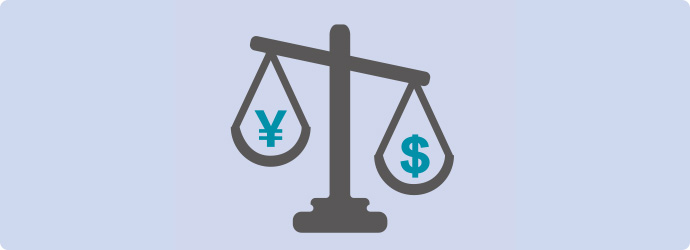

- 為替変動リスク

- 為替レートが変動する可能性のことです。外国通貨建ての資産に投資する投資信託の場合、一般的には円高になれば基準価額にマイナス、円安ならプラスの影響があります。

外国の株式や債券で運用する投資信託には基本的に、為替変動リスクがあります。

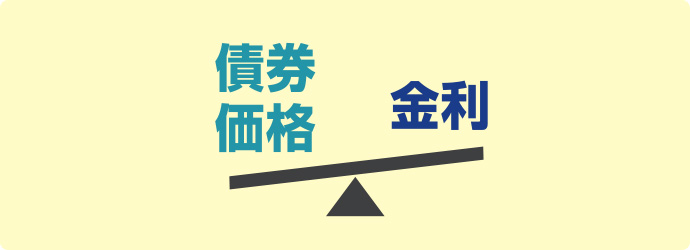

- 債券価格変動リスク

- 金利の変動が、債券の価格に影響を及ぼすリスクをいいます。一般的に、金利が上がると債券価格は下落し、金利が下がると債券の価格は上がります。また、満期までの期間が長い債券ほど、金利変動の影響を大きく受けます。

- 信用リスク

- 有価証券の発行体(国や企業など)の経済情勢や財政状態に関わるリスクをいいます。

- 流動性リスク

- 有価証券等を売却する場合、市場で希望価格での取引相手が見つからない、あるいは取引の相手自体が見つからないなど、予定していた売却ができないことや売却のタイミングを逃すことにより、不測の損失を被る場合があります。

- カントリーリスク

- 投資対象国・地域において、政治・経済情勢の変化等により市場に混乱が生じた場合、また取引に対して新たに規制が設けられた場合には、基準価額が予想外に下落したり、方針に沿った運用が困難になったりすることがあります。

- REIT価格変動リスク

- リート(不動産投資信託)の価格は、不動産市況に対する見通しや市場における需給等、さまざまな要因で変動します。例えば、賃料収入の減少や借入金の金利負担の増加、老朽化や災害などによりリートの収益は悪化し、価格の下落要因となります。

購入時に必要な費用

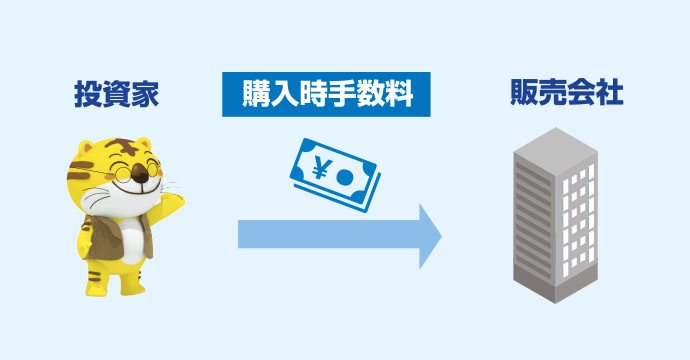

購入時手数料

投資信託を購入する時にかかる費用で、販売会社に対して支払います。実際に投資信託へ投資できる金額は購入時手数料を差し引いた後の金額ということになります。

投資信託の保有中に必要な費用

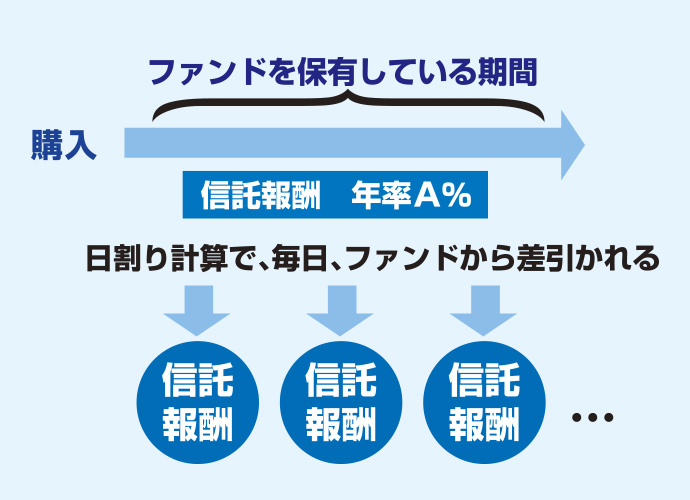

信託報酬

投資信託の運用管理にかかる費用です。一般的には、運用を担当する委託会社(運用会社)、信託財産を管理する受託会社(信託銀行)、そして販売会社に支払われます。投資信託を保有している間、投資信託の保有額に応じて、日々差し引かれたものが日々の基準価額に反映されます。

その他の費用・手数料

監査費用、信託事務処理費用、組入れ有価証券の売買委託手数料、借入金利息等の費用が信託財産から支払われます。

解約時に必要な費用

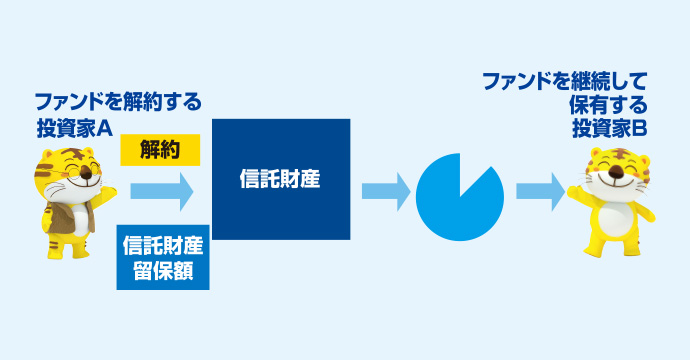

信託財産留保額

手数料ではありませんが、解約時に解約金額の一定割合を全体の信託財産に残していくものです。信託財産留保額は販売会社や委託会社(運用会社)の収入になるのではなく、信託財産に組み入れられるものです。解約に伴い発生する投資資産の売却手数料などで、継続して保有しているファンドへの投資者の方が不利益を被らないために設定されています。

解約手数料

ファンドを解約する際にその時の残高に応じて支払う費用です。

かからない場合もあります。

当組合の投資信託の費用について

投資信託は値動きのある有価証券などに投資しますので、株式・債権・リート(不動産投資信託)など価格、為替変動などにより損失が生じ、投資元本を割込むおそれがあります。

また、当組合で取扱う投資信託のお取引には、手数料等の費用として以下の項目の合計額が必要となります。これらはお客さまのご負担となります。

お客さまに直接ご負担いただく費用

- 購入時手数料

-

購入価額に対して最大2.75% (税込)

- 各商品毎に料率は異なります

- 解約手数料

-

ありません。

- 信託財産留保額

-

解約時の基準価額に対して、最大0.3%

- 各商品毎に料率は異なります

保有期間中に信託財産で間接的にご負担いただく費用

- 信託報酬

-

純資産総額に対して最大年率1.683% (税込)

- 各商品毎に料率は異なります

- その他費用

-

監査費用、信託事務処理費用、組入れ有価証券の売買委託手数料、借入金利息等の費用が信託財産から支払われます。

特定口座とは

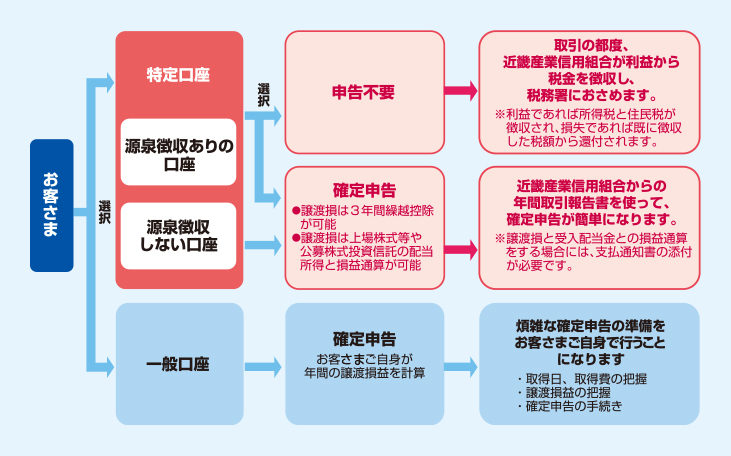

特定口座をご利用いただくと投資信託のお取引に関する確定申告手続きが簡単になります。

- 申告が簡単!

-

販売会社(当組合)ではお客さまに代わって譲渡損益や分配金を計算し「年間取引報告書」を作成します。お客さまは「年間取引報告書」を使って確定申告の手続きを簡単に行うことができます。

- 「年間取引報告書」は翌年1月末までにお届けの住所地にご郵送いたします。

- 申告が不要!

-

特定口座をお申込いただき「源泉徴収あり※」を選択された場合確定申告が不要になります。

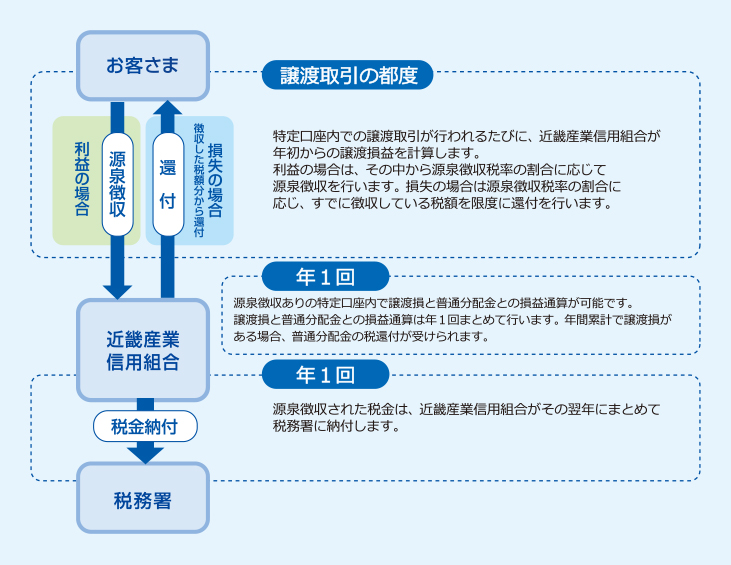

- 「源泉徴収あり」を選択された場合、お取引の都度、年初からの譲渡損益を計算し、利益の場合には源泉徴収を行います。なお、損失の場合は、すでに源泉徴収した税額の範囲内で還付を行います。

- 源泉徴収・還付の明細は、お取引ごとにお客さまにご郵送いたします。

- 「源泉徴収あり」の口座を選択されても、当組合の一般口座と他金融機関の特定口座や一般口座、公募株式投資信託等の収益分配金や利金との損益通算、損失の繰越控除などを行う場合は確定申告が必要となります。

特定口座での源泉徴収のしくみ

「特定口座」と「一般口座」の違い

個人のお客さまの国内公募株式投資信託が解約あるいは償還、または分配金が支払われた場合、「特定口座」と「一般口座」でのお取扱いは、下記のようになります。

特定口座の特徴

「源泉徴収あり」「源泉徴収なし」の主な特徴

- 源泉徴収あり

-

- 原則として確定申告が不要。

- 確定申告を行う場合でも「年間取引報告書」を利用すれば簡易な確定申告が可能。

- 確定申告を行わない場合、配偶者控除等の適用は影響を与えない。

- 特定口座内で普通分配金(配当所得)と譲渡損が自動的に損益通算可能。

- 源泉徴収なし

-

- 「年間取引報告書」を利用することによって簡易な確定申告が可能。

- 特定口座で生じた譲渡所得が一定額を超えると、配偶者控除等の適用対象から外れる。

- 簡易ではあるが原則として確定申告が必要。

- 普通分配金(配当所得)と譲渡損との損益通算のためには確定申告が必要。